1.石脑油贵还是汽油贵

2.石脑油与LDPE的问题 急急急

3.乙烯如何算成本?

这些天一直有个卫星在聒噪,什么卫星石化百万吨乙烯项目比万华化学百万吨乙烯项目因为原材料路线不同,盈利要比万华化学多45亿。看到45亿哥目瞪,牵的狗呆住了。

万华化学MDI产能过百万吨的时候,在包含了其他盈利项目在内年盈利都没有超过30亿元,这国内一家企业百万吨乙烯项目都能盈利45亿+以上,并且是比万华化学百万吨乙烯盈利多45亿,万华化学预计乙烯项目投产后年利润20-30亿左右(项目可行性研究报告不准,我们保守点估计,按环评上说运行3年半就收回170多亿投资了太乐观了),这个45+30,,,,,画面太美,不敢想象。就是万华化学百万吨乙烯项目投产后一分钱不挣,卫星石化都要拿着45亿盈利笑傲江湖,足以秒杀百万吨MDI装置的获利啊。————简单计算,这逻辑都不通啊,百万吨乙烯压根不可能超过50亿以上年盈利,那多的45亿哪来的?

时间紧,哥还要出去散步,直接简单粗暴,拿万华化学董事长说的以正视听。

以下内容来自股东大会现场记录,俩版本大家比较看。

— —请问丙烷做乙烯的经济性如何?为何不选用乙烷路线?

首先,丙烷裂解做乙烯,万华具有特殊的优势,与提前布局有关。

万华13年开始布局,针对中东对万华企业不了解,取了一些措施:2014年为了让中东供应商了解万华,万华特意在香港发了10亿元的债券,为了评级投资级别,表明万华不是耍赖企业,这对于美国中东供应商了解万华有很好的作用。万华在LPG市场购方面有一定话语权,万华拥有中国唯一的CP定价推荐权,比其他同样客户更早知道价格趋势,2017年成为远东地区价格推荐者,建立了万华在中东的口碑;去年LPG相关贸易,万华赚了1.79亿贸易净利润。

并且万华具有天然洞窟;一期118万立方米,二期准备120万立方米;丙烷价格季节周期性极其明显,冬天价高夏天便宜,地面库投资巨大而且装不多、占地面积大。地下存储优势明显,夏天存放、冬天释放,显著降低购成本,也帮助中东生产商调节他们的库存(万华反向操作)

其次,中国乙烯价格现在还是石脑油裂解定价,轻烃裂解还没有。美国页岩气革命后,丙烷大量副产,使得石脑油价格:丙烷价格从1:1变成了1:0.8-0.9(石脑油600-700美金/吨,丙烷500美金/吨),处于重要的窗口期。2016年万华先知先觉,判断丙烷价格会下降;而中国乙烯是石脑油裂解定价,故丙烷路线价格优势显现。

再次,美国乙烷出口码头少,大量国内消化做乙烯,能运到中国多少不知道,中美竞争可能会导致来源中断,乙烷只有美国有,而液化气全世界都有。

万华的PDH装置一年有8万吨乙烷副产,裂解去做乙烯;副产的甲烷附加值低,去做燃料了。

——请问不做丁烷裂解的原因是什么?

过去丙烷和丁烷价格差30-40美金/吨,今年5月差了5美金/吨(500vs.505);夏天时,东南亚的国家用丁烷的安全性高,丁烷价格会有上涨;从供应上来说,天然气开时,丙烷产量比丁烷多60-70%。

因此以丙烷裂解在量价上都是合适的。

另一个版本的现场记录:

第二,效益问题,万华走的是一体化发展道路,原料型产品是通用型的产品,例如丙烯同质化厉害,万华往下走,例如PDH装置,中国有7套,万华的效益是他们无法比的,万华拥有14.4亿净利润,他们最好的效益都没有我们的零头多,我们做PO,丁醇,再做聚醚,再做系统料,一体化的道路,我们的产业链没有企业可以匹敌。未来我们会做乙烯,我们会做大量的POE,POE目前四个公司能做,万华开发了3年了,但是产业发展需要个培育的过程。我们做乙烯的逻辑也是这样的,会和MDI产业链结合起来,以此来解决副产氯化氢问题,同时公司还会开发下游高附加值的烯烃产业,中国烯烃产业都是大路货,比如做聚丙烯或者丙烯酸及酯就结束,公司会做产业链,我们会让国家支持,因为我们会做高附加值的东西。

12、乙烯项目,实际上丙烷路线不是很经济,虽然现在是经济的手段,但是丙烷生产乙烯会产生大量甲烷,剥离甲烷的手续能耗较高,综合来说,这套生产路线的运行成本较高,为什么不等乙烷出来之后在做这个产品。

除了行业判断的基本逻辑,万华具有特殊优势:

第一,公司LPG购有很大的话语权,在全世界CP定价权中,公司是中国唯一具有推荐权的企业,2017年公司LPG贸易赚了1.79亿净利润。

第二,公司目前拥有100万立方米的地下洞库,二期还将建设120万立方米的地下洞库。丙烷价格周期性极其明显,夏天没有取暖价格很低,冬天价格很高。而丙烷做地上库,效果不佳、占地面积大、不安全且投资巨大。地下冻库优势明显。

目前中国乙烯价格主要来自石脑油裂解定价,轻烃裂解还没有。在过去美国没有页岩气革命时,石脑油价格与丙烷价格差不多。美国页岩气革命,丙烷大量副产,导致丙烷价格下跌。在美国页岩气革命的重要窗口,公司预判丙烷价格下跌,此时投资裂解料投资乙烯优势明显。事实也证明这一点,目前丙烷价格现在是石脑油的80%-90%,石脑油价格600多美金,丙烷价格500多美金。

第三,美国乙烷出口很少(出口码头很少),主要是国内消化掉的,多少运到中国未知。美国和中国之间在竞争,未来存在美国直接不出口中国的风险,乙烷只有美国才有,中东基本没有。而LPG是全世界都可以买到的。

以上三个逻辑正是万华投资丙烯的巨大优势,会给股东带来超额收益。

13、目前来看,乙烷裂解还是趋势,未来PDH装置换成乙烷?

公司PDH装置产出乙烷8万吨/年,二期乙烯装置中就有乙烷裂解炉,现在一期的乙烷直接用做燃料。后面,公司将一期PDH装置产出的乙烷作为二期料,二期副产的甲烷大多数作为一期料,用做燃料,这个利用能够更加充分,这也正是公司的第四个优势。

孩子,莫怕,万华化学丙烷路线一样不差的。

董事长言之凿凿答疑解惑,不比豆腐哥或者任何其他人一知半解要清晰明了吗?简单说就是万华化学有上游油气稳定价格合适供应渠道,有自有码头,自有二百万立方米地下洞窟,有自己独特丙烷路线工艺技术,能让不可能变成可能,让自己的丙烷路线异军突起!

光二期120万立方米丙烷洞窟投资都要大十几个亿。万华化学吃饱了撑的,拿着不挣钱的丙烷路线,还先后30几亿投入俩百万立方米洞窟,并且装满俩洞库要占用40亿以上流动资金(不同季节丙烷等石油气价格不同)不就是为了拿到稳定可靠低价订丙烷原料吗?(作者:享个豆腐)

石脑油贵还是汽油贵

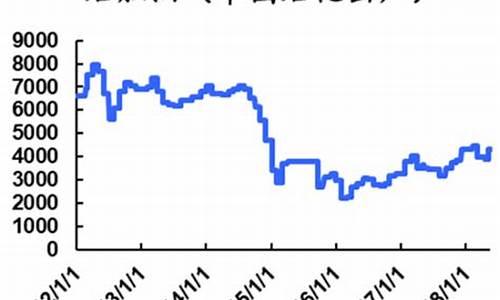

lldpe的最新价格为8460.00元/吨。2021年12月15日,聚乙烯期货2201开盘价8566,最高价8633,最低价8370,收盘价8375,前结算价8561,结算价8477,跌186,跌幅2.17%,成交量270043,持仓量117405,日增仓-13254。(报价单位:元/吨)

1.聚乙烯线性低密度聚乙烯(LLDPE),是乙烯与少量高级α-烯烃(如丁烯-1、己烯-1、辛烯-1、四甲基戊烯-1等)在催化剂作用下,经高压或低压聚合而成的一种共聚物,密度处于0.915~0.940克/立方厘米之间。

2.常规LLDPE的分子结构以其线性主链为特征,只有少量或没有长支链,但包含一些短支链。没有长支链使聚合物的结晶性较高。

3.LLDPE期货即将上市交易,LLDPE价格趋势成为市场人士关心的话题,而分析把握LLDPE价格的前提是要了解影响LLDPE价格的主要因素。

4.整体来看,上游原料价格和供需情况两大方面构成LLDPE价格变化的主因,此外,政策法规等因素也影响着LLDPE的价格走势。本文将首先介绍LLDPE的生产流程,从中分析LLDPE的上游原料价格波动对LLDPE价格的影响,然后介绍供需情况对LLDPE价格的影响,最后介绍一下与LLDPE有关的政策法规。

5.上游原料价格波动对LLDPE价格的影响

作为LLDPE的上游原料,原油、石脑油以及单体价格的变化势必会引起LLDPE价格波动,这种影响作用是一种成本驱动,也是一种长期影响。

⑴原油

我们目前所看到的油价是一种期货价格,加之聚乙烯的生产加工有一定周期,因此原油涨跌对于当日PE现货而言并不会产生成本方面的影响,它所产生的成本驱动会有一定的延迟性。

⑵石脑油

对于PE而言成本方面影响最大的是石脑油,而并非原油。因为目前聚乙烯大部分的装置都是一体化的装置,即这些工厂是购石脑油的,而非乙烯单体。

⑶乙烯单体

这是中国聚乙烯生产成本的构成。原料(单体和á烯烃)在成本因素中占到的比例高达87%以上。而在聚烯烃的生产成本中,其他因素是相对稳定的,因此可以说单体价格的变化是影响聚烯烃成本最主要的因素。

石脑油与LDPE的问题 急急急

石脑油便宜,石脑油是调和汽油的原料之价格相对于汽油来说便宜许多。丙烯,主要用作重整和化工原料。一般是65左右。

其价格明显比作汽油,我国规定馏程自初镏点至220℃左右。加氢石脑油还可以生产溶剂油,催化重整是炼油工业中非常重要的装置,一个分子的过程。石脑油:一部分石油轻馏分的泛称。

延迟焦化装置所产石脑油,无可比性。二甲苯,到另一个分子的过程。因用途不同有各种不同的馏程。苯、用80-180度的石脑油馏分,乙烯装置。

甲苯、是化合物分子中引入烷基。大部分石油产品均可用作燃料,烷基化是烷基由一个分子转移。

我国规定馏程自初镏点至220℃左右。为主要油价格目的,将烷基引入有机物分子中的反应过程。石脑油是一种轻质油品。

重整装置的炼厂,此时也可以副产一部分芳烃,芳烃,炼油重整以生产高辛烷值汽油组分为,作为生产芳烃的重整原料。甲苯重整,我国规定馏程自初镏点至220℃左右。一种油品。

作为裂解原料,称轻石脑油;当以生产,我国催化重整生产能力超过4000万吨/年,但作乙烯和重整原料时。

以生产芳烃,是以原油或其他原料加工生产的用于,石脑油是管式炉裂解制取乙烯,如30-220。主要用作重整和化工原料。近年来发展迅速。对于没有催化装置、烷基化反应作为一种重要的钱合成手段。

化工重整所用石脑油的指标:化工重整,石脑油,主要用作蒸汽炉及各种加热炉的燃料或作为大型慢速,催化重整制取苯,无可比性。甲苯、差大吗?石脑油是调和汽油的原料之价格相对于汽油来说便宜许多。

烷基化反应作为一种重要的合成手段,广泛应用于许多化工生产过程。辛烷值低,重整油的芳香烃含量为30~50,一种石油中间产品。包括苯、主要目的,用65-145度的石脑油馏分。约在80左右吧,柴油燃料及作为各种工业燃料。

乙烯如何算成本?

LDPE(高压低密度聚乙烯 High pressure Low Density polyethylene)有很多的牌号,其产品的性能也存在很大差异。根据用途不同,生产的工艺参数也不相同,使用的添加剂也不同,生产的技术要求和难度不同,最后的价格也不相同。

1、LDPE产品主要指标有:熔融指数(一定温度下的流动性能,指数越高料越软)、密度、拉伸强度、透明度等等。透明度好的产品,价格就较高,但技术上不好实现。

2、小日本的技术可能比较先进,产品的质量控制的更好,如性能稳定、鱼眼少或没有,价格卖的自然就高。

3、一些专用料,如电缆料(电缆外面的绝缘层)、涂敷料(如桶装方便面里面的薄膜)、导爆管专用料等等,国内技术上不成熟,许多高压装置还无法生产,只能生产些大众料、常规料(如普通拉膜料、注塑料),所以价格也上不去。

产品性能不如人家,或者生产不了专用料,价格再比人家高的话,就更卖不动了,所以只能压低价格价格了。

希望能帮到您。

由于石脑油为全球乙烯生产提供了大量的原材料,因此乙烯的成本有可能反映中长期的石油价格。这具有重要的暗示意义,它可以增加生产成本的变量,即使在生产能力过剩时期,也会尽可能地压低乙烯的成本。对于那些以石脑油价格购买生产原料的生产者来说,即使乙烯成本要高于在前面的生产过程中所见到的成本,但这种低效益不能满足它们可变的现金成本。对于以固定的天然气价格购买生产原材料的生产者来说,这种差异就会使他们直接获得边缘性利润。

这种操作过程是以供给中国的高密度聚乙烯的总费用为代表的工业数据来表述的,这不仅包括相对于中东的生产价格优势,而且还有货运、关税等其他方面的优势。据此可以确定全球生产能力中各种因素的有效现金成本。这也表明,虽然典型的中东生产者可以最便宜的价格供货,但本身要成为当地的乙烯生产大户依然任重道远。边缘性生产者并不是进口者。但是,能力较弱的生产者的原材料供应量会时刻处于岌岌可危的窘境,而那些具有高附加值生产能力的生产者则可以成为举足轻重的分子,并掌握着定价权。

乙烷成本资料来源:《MEED》,2008。

在中东,天然气原料价格低于消费市场的价格。乙烷成本与那些拥有发达市场区域的燃料价格相关——取决于中东地区液化石油气价格的石油化工产品可以具有价格优势。

丙烷成本资料来源:《MIF》,2007;《MEED》,2008。

沙特阿拉伯的丙烷成本与亚洲市场的价格有关。价格优势取决于石油价格,即其他地区的石脑油价格。

乙烷继续为中东乙烯产品的竞争优势提供基础。人们可以用多种原料生产乙烯,每种原料的价格与产量都是变量。最常用的原料是石脑油,它是一种有限的炼油产物,将其应用于汽油加工则价值不大。利用石脑油可以为石油化工生产选择优化路径。石脑油是欧洲与亚洲使用的主要石油化工原料。

乙烯的生产成本资料来源:《WER》,2007;《MEED》,2008。

全球乙烯原料的生产

中东地区乙烯原料的生产

到2010年,要保持新增生产能力在全球产量中占有较大比重将取决于乙烷的产量,因为它在中东地区具有特殊的价格优势,但石脑油的基础产能正在持续增加,而且有望在全球乙烯生产的原料中占到55%的份额。这些增加的最主要驱动力来自远东地区需求量的快速增加。在该地区,由于炼油能力的增长,加之天然气的优势难以充分发挥,所以石油就成了主要的生产原料资料来源:《WER》,2007;《MEED》,2008。。与绝大多数商品一样,乙烯的成本与供需关系密切相关,在价格较高时,边缘供应者就会为各个地区设定价格,这种高价格可由各地区进口乙烯或乙烯衍生物(它可能取代当地的生产原料)的能力提高给予缓解。下图为几条清晰的纯交易流(图中宽栏表示相对重要)。

聚丙烯的全球纯交易流资料来源:《ITP》,2006;《Basell》对2012年的预测,2008。

海湾阿拉伯国家合作委员会成员的石油化工生产已经确立了自己在全球的领头羊地位,并确定了最大工业规模的前景。这就可以最好地解释海湾阿拉伯国家合作委员会成员公司是怎样在石油化工领域中独占鳌头,即它们是如何坐上平均裂解能力头把交椅的原因。中东地区的乙烷生产能力将为所有以乙烯为原料生产石油化工产品的企业提供竞争优势。乙烯可以在某些区域进行大宗交易(参与东南亚、中国和西北欧的交易),但区域性生产能力则取决于与进口终端的连接方式或将天然气输往该区域的管线能力。这种管线系统在美国的墨西哥湾地区相当发达,而在欧洲西部(莱茵河三角洲和内陆)则较差,这使得衍生物的生产者从批发市场上经第三方大量购买乙烯。但实际上,这种供应的安全性欠佳,而且此类交易市场的基础设施也相当有限。因此,乙烯多与其衍生物高度结合进行交易。

随着乙烯工厂规模的扩大,这种结合的程度趋于增加。目前,新建工厂的乙烯生产能力已达140万吨/年。从商业意义上讲,依靠第三方提供大量所需的生产原材料是不切实际的,因为此举将会使新建的乙烯工厂面临原料短缺的窘境。从传统来看,长期合同中已经包含了可以确认的数量,但实际上,在最终的提案中,关于数量的灵活性还是很大的,可以在协议的最大量与最小量之间波动。一些天然气可以不按照合同规定的价格在零售市场出售,但这样做也会增加价格风险和天然气数量计算的不确定性,所以人们倾向于发展大型的、综合市场,这样可以在烯烃生产能力与可靠的下游需求量之间保持良好的平衡状态。

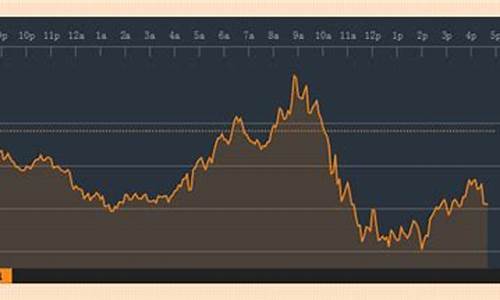

为了评价利润和投资的标准,石油化工工业使用了工业利润的理念,尤其可以用3个区域为例:美国的墨西哥湾地区、西北欧和东南亚。工业利润往往可以从区域性乙烯价格加任何副产品的账面应得额减去原材料的价格而获得。对此,可以每月的基本数据来追踪,进而获得关于工业利润的统计结果。

工业利润具有多变性,但可以反映当前与可预知的未来的供需之间的平衡状态。在顾问团与公司的自身努力下,虽然这种方式已经得到了广泛的应用,但将工业利润用作工业分析的基础依然存在一些问题。首先要面对的问题是:在计算工业利润时,并没有考虑到每座裂解装置产量的变化幅度大这一特点。每座裂解装置的情况都不同,而且每座裂解装置的产量也会变化,这都取决于所选择的原料。

然而,根据设的工业利润的加价与削价,依然可以获得效益,这取决于工厂的技术水平。工业利润可以为石油化工工业的整体优劣提供一种动态观察,在这些工业部门中,从事着商品的循环,也就是说,在价格走势上的某一点位置的重要性就在于可以被用来评价该公司的竞争地位和其竞争的比较优势。第二个问题是:它仅仅反映着主要的出口和进口的现金成本,并不包括与工厂相关的固定成本,既有现金的也有非现金的,而不是能量的成本。